코로나 19 팬데믹으로 사회와 경제가 어려워진 3월, 행동주의 주주들은 대부분 (그리고 이상할 정도로) 조용했다. 그러나, 우리가 행동주의 투자자 역학관계에 대해 분석하고 파악한 바에 따르면, 이들은 경기회복의 첫 번째 징후 – 아니면 적어도 시장이 바닥을 쳤다는 징후 – 가 나타나는 앞으로 몇 달 후 강력하게 복귀할 것이다. 올해 첫 삼 개월 동안 행동주의는 2012년 이후 최저의 궤적을 보였으나, 우리는 고객사들에게 이 기간을 이용하여 2020년 하반기 또는 2021년초 이들의 재부상에 대비할 것을 권고하고 있다.

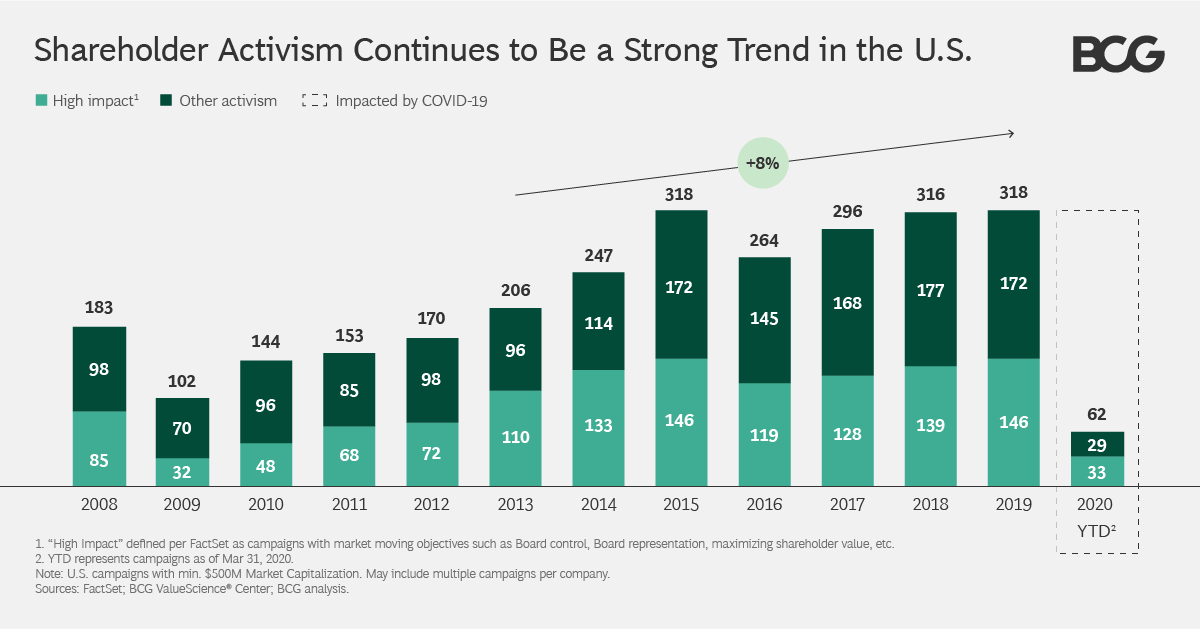

우선, 한 발짝 물러서서 살펴보자. 주주 행동주의는 미국 기업의 리더들에게 있어 현실이 되었다. 세계 금융위기 이후 캠페인은 꾸준히 늘어나다가 2015년에 정점을 찍은 후 전반적으로 일관되게 연성장률 6-8%의 궤적상에 있다. 우리의 연구에 따르면, 미국 주요 기업의 적어도 삼분의 일은 어느 시점엔가 행동주의 주주의 타겟이 된 적이 있다. 최근 몇 년간 행동주의자들은 해외에서 공격적으로 포지션을 취해왔는데 이러한 현상은 영국 및 주요 북유럽 국가뿐 아니라 특히 현금이 풍부한 일본에서 현저하게 나타나고 있다.

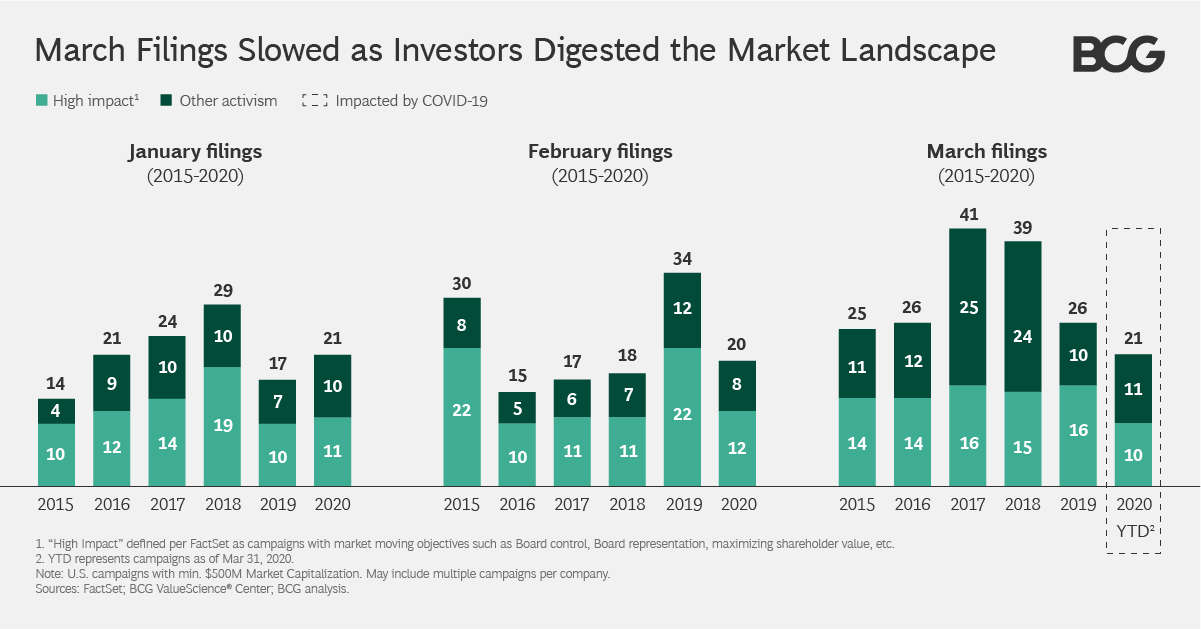

코로나 19가 글로벌 경제를 멈추게 하는 팬데믹이 되었던 지난 몇 주간은 예외였다. 3월에 다수의 지수들이 20-30% 하락하고 어떤 경우에는 더 큰 폭으로 하락하는 등 주가가 급락했으나 미국 기반 기업들에 집중된 행동주의 캠페인도 중단되었다.

주가가 하락할 때 주주 행동주의가 급증할 것이라고 예상할 수도 있지만 실제로는 활동이 둔화되는 데에는 많은 이유가 있다. 주식시장의 디스로케이션(dislocation)은 행동주의포트폴리오를 포함한 헤지펀드 포트폴리오들에 압박을 가했다. 상당한 드로우다운(drawdown)을 경험하는 펀드들은 상환으로 인해 새로운 타겟을 쫓아갈 드라이파우더(dry powder)가 부족할 수 있다. 드라이파우더가 있는 일부 펀드들은 기존 포지션에 매진하고 있다(아이칸/ 옥시덴탈 페트롤리움 등). 또한, 어쩌면 가장 근본적인 이유는 행동주의자들이 “떨어지는 칼 잡기”를 피하고 싶어하기 때문이다. 행동주의의 핵심은 비대칭적 베팅을 통해 자본시장에서 (어떠한 이유로든) 저평가되었으나 상대적으로 강력한 펀더멘탈을 가진 기업들을 파악하고 대안적 논리를 통해 주주가치 창출을 촉구하는 것이다. 극단적인 시장 변동성, 매일의 두 자리 수 하락, 빈번한 전자 거래중단이 일어나는 환경에서는 이러한 게임을 하기 어렵다.

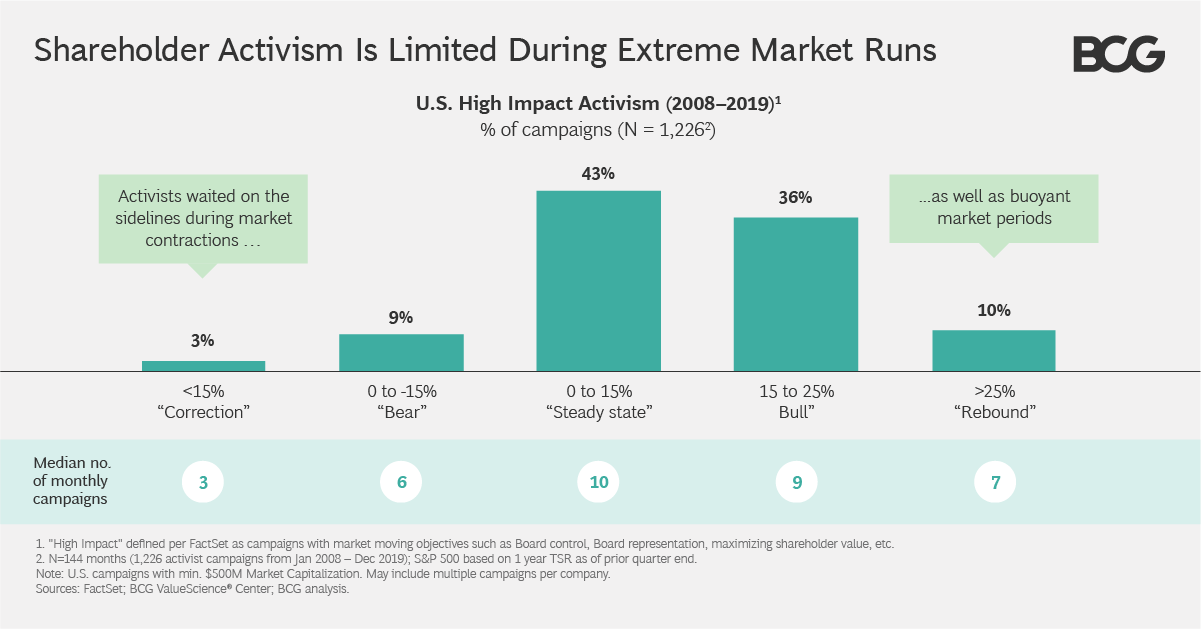

지난 11년을 돌아보면 이러한 역학관계가 드러난다. 2008-2009년, 기업들이 최대의 손실을 입었을 때 행동주의자들은 주변부에 머물면서 기다렸다. 어쩌면 놀랄 일도 아닌 것이 이들은 최대의 시장 반등 기간에도 캠페인을 하지 않았다. 행동주의는 시장이 안정적일 때와 보통에서 강력한 수준의 강세장 뒷바람(tailwind)을 포착할 때 가장 강력하게 나타났다.

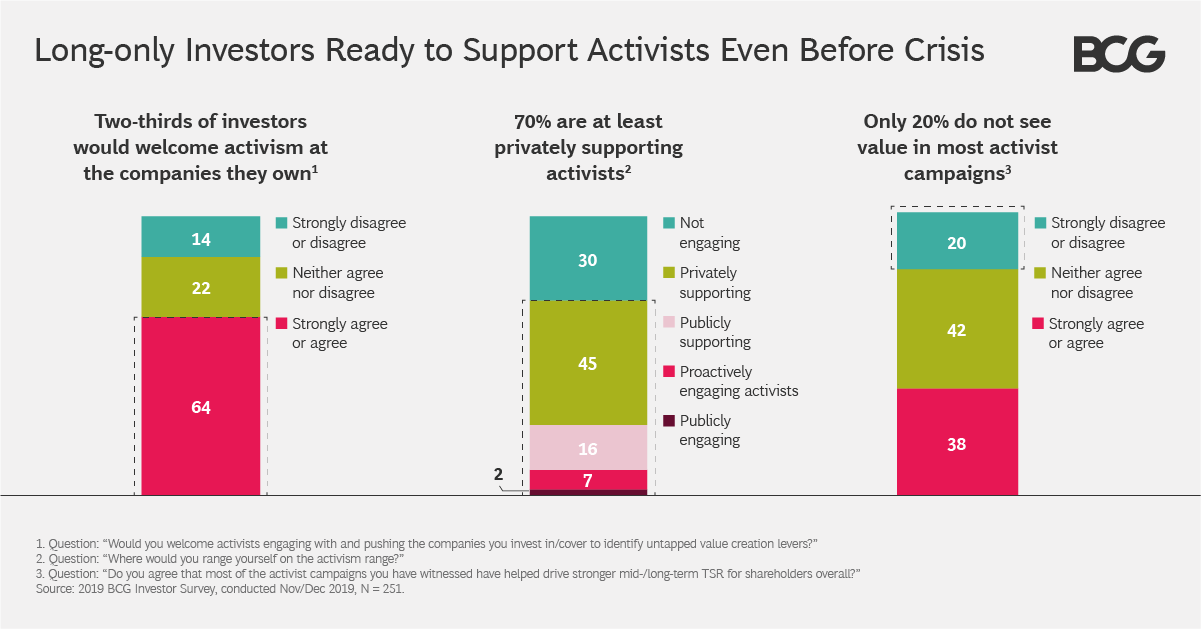

그러나, 기업들은 행동주의 활동의 재부상에 대비할 필요가 있다. 지난 십 년 간 행동주의를 촉진했던 많은 요소들이 있으나, 어쩌면 가장 중요한 것은 보다 전통적인 소극적 투자자 및 적극적 투자자들의 지지일 것이다. 2019년 11월/12월에 실시된 가장 최근의 BCG 투자자 서베이에서 투자자의 삼분의 이는 자신이 투자하는 기업에 대한 행동주의 활동을 환영할 것이라고 답했고 무려 70%는 적어도 개인적으로는 행동주의자들을 지지할 것이라고 답했다. 이는 현 위기로 인해 투자액의 20%가 사라지기 전이었다.

BCG는 고객사들에게 시장이 “바닥을 칠” 때, 그리고 특히 회복의 징후들이 코로나 대응 노력에 대한 보도를 능가하기 시작할 때 행동주의 관여의 급증에 대비해야 한다고 권고하고 있다.

이것은 무엇을 의미하는가? 우선, 비즈니스 성과 및 전망, 비즈니스 포트폴리오, 기업 및 운영 전략, 최근 거래 역학관계에 대해 냉정하게 평가하는 것이 중요하다. 다음은 이 때 해야 할 몇 가지 질문들이다:

- 경쟁사들에 비해 실적이 어떠했는가? 고객 및 공급업체에 비해서는 어떠했는가? 생태계 내 다른 조직에 비해서는 어떠했는가? 행동주의자들은 상대적으로 강력한 펀더멘탈과 상대적으로 저조한 시장 성과를 보인 기업을 찾을 것이다. 기업이 어떻게 위기에 대응하는지는 동종기업 대비 평가를 위한 추가적 척도가 될 것이다.

- 상대적으로 보호되거나 유리한 부문(예: 인터넷 서비스 / 디지털 경험 / 배달, 생명제약, 필수 소비재)에 비해 어느 정도로 더 취약한 부문(예: 항공, 여행 & 관광, 오프라인 소매업, 석유 & 가스) 쪽에 있는가? 행동주의자들은 특히 취약한 부문 중 다수에서 활동을 하지 않을 것이나 유리한 부문에서는 곧 새로운 캠페인을 재개할 수도 있다(예: 3월 30일, 스타보드 캐피털은 컴볼트 시스템에 대한 포지션을 발표했다. )

- 대차대조표는 어떤 상태인가? 이는 균형점을 찾기 어려운 부분이다. 물론, 기업들은 현금 흐름과 현금 관리를 강화함으로써 얼마나 길어질지 알 수 없는 수 개월 간의 위기에서 살아남아야 한다. 그러나, 역사적으로 보면 시장이 안정기에 접어들 때 행동주의자들은 현금 잔금과 대차대조표상에 여유가 있는 기업을 공략할 것임을 알 수 있다. 고객사들은 시장이 호전되기 시작하면 드라이파우더를 관리할 준비가 되어야 있어야 한다.

또한, 지금이 전체적인 전략 및 운영 측면의 검토를 실시할 적기일 수 있으며, 이를 통해 비즈니스나 재무 상의 핵심 이슈들을 다룸으로써 많은 가치창출 기회들을 파악할 수 있다. “위기를 낭비해서는 안 된다”는 기치 하에 우리 고객사들은 잠재적 행동주의 논리보다 앞서서 이번 위기를 계기 삼아 다음과 같은 사항들을 목표로 한다(예시):

- 운영 모델 및 조직 구조의 개편,

- 간접 지출의 “제로베이스화”

- 원격 영업(inside sales)또는 직원의 개입도가 낮은(low-touch) 영업/HVS(high velocity sales) 영업 모델에 투자

- 저수익 또는 비핵심 프로젝트에 대한 자본지출 삭감

- 며칠 또는 몇 주의 필수현금 창출을 위한 운전자금 요소의 롱리스트 검토

간단히 말하자면, 최상의 방어는 훌륭한 공격이다.

우리는 모든 기업의 시작 포지션이 다르다는 것과 각 조직이 생존이 위태로운 상황부터 상대적으로 유리한 상황에 이르기까지 어떠한 상태에도 있을 수 있다는 것을 잘 알고 있다. 각 전략은 반드시 구체적인 경쟁 및 재무적 맥락에 맞추어 조정되어야 한다. 그러나, 우리는 행동주의자들이 당장의 논의 대상에는 속하지 않는다 하더라도 글로벌 경제가 정상화의 단계를 밟아감에 따라 이는 크게 변화될 가능성이 높다고 생각한다.

![[인터뷰] 보스턴컨설팅그룹(BCG) 코리아 송지연 소비재 파트너, “도박판 된 K뷰티 브랜드사업…산업 활황에도 M&A는 부진”](https://bcgblog.kr/wp-content/uploads/2024/11/BCG-송지연-MD-파트너-사진6.jpg)