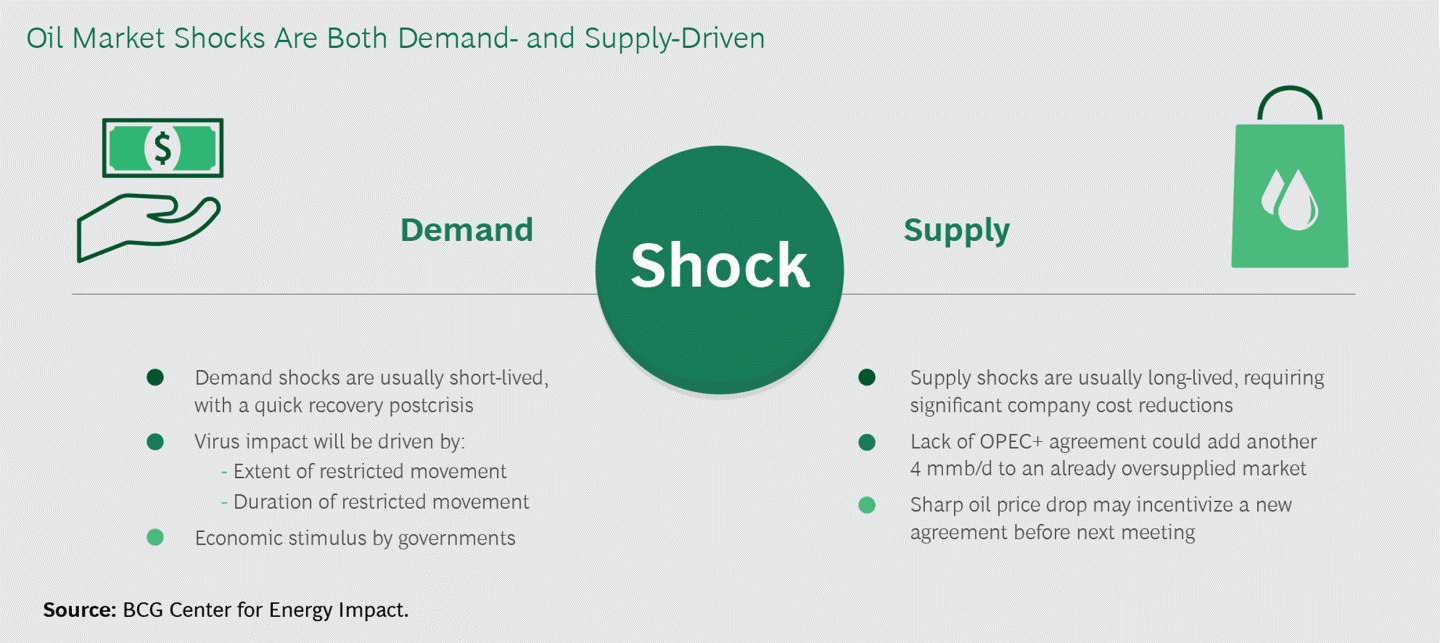

코로나19(COVID-19) 로 인한 사회적 거리두기로 인해 하루하루 사람들의 이동과 일상적인 활동이 줄어들면서 석유시장에 수요충격을 야기했다. 현재 대부분의 보고기관들은 올해 석유수요성장에 거의 변화가 없을 것으로 예상하는데 이는 겨우 몇 달 전에 예측했던 하루 120만 배럴(mmb/d)을 훨씬 밑도는 것이다. 그리고 이와 같은 수요성장예측은 대규모집회가 취소되고, 학교가 휴교에 돌입하고, 기업들이 재택근무를 장려 혹은 의무화하는 정책을 시행하면서 추가적으로 하향조정될 것으로 보인다. 과거의 경험에 비추어볼 때 수요충격은 보통 짧고 강력해, 일단 위기가 지나가면 회복력이 강하다. 하지만, 이 수요충격에 더해 공급충격이 있는데, OPEC+ 그룹의 3월 초 협상이 결렬된 것이다. 하루 150만 배럴의 감산 제안이 무산되고, OPEC+는 이제 원하는 대로 생산을 증가시킬 수 있다. 하루 총 400만 배럴 이상의 추가생산이 예상되며 이로 인해 2020년 2분기에 시장공급이 더욱 확대될 것이다. 이처럼 수요와 공급의 충격이 결합되어 새로운 유가저점이 등장하고, 축적된 재고잉여분은 해소가 쉽지 않을 것이다. 초과공급의 영향은 현재 너무 강력해 건실한 기업들조차도 심각한 비즈니스 위협에 직면하게 될 것이다.

과거의 경험에 비추어볼 때 수요충격은 보통 짧고 강력해, 일단 위기가 지나가면 회복력이 강하다. 하지만, 이 수요충격에 더해 공급충격이 있는데, OPEC+ 그룹의 3월 초 협상이 결렬된 것이다. 하루 150만 배럴의 감산 제안이 무산되고, OPEC+는 이제 원하는 대로 생산을 증가시킬 수 있다. 하루 총 400만 배럴 이상의 추가생산이 예상되며 이로 인해 2020년 2분기에 시장공급이 더욱 확대될 것이다. 이처럼 수요와 공급의 충격이 결합되어 새로운 유가저점이 등장하고, 축적된 재고잉여분은 해소가 쉽지 않을 것이다. 초과공급의 영향은 현재 너무 강력해 건실한 기업들조차도 심각한 비즈니스 위협에 직면하게 될 것이다.

2019년 결과를 보면 메이저(major)들이 현재 유가 환경에서 어떤 상황에 있는지 알 수 있다. 확실히 40달러 미만 유가가 오래 지속되면 급격한 재무 및 운영 압박이 야기될 것이다. 2019년 결과에 따르면 기업의 평균배당금 손익분기점은 배럴당 ~61달러로 분석됐다. 이 모든 기업들은 비용을 비즈니스에서 제해야 할 것이며, 자사주매입(buyback)과 배당금 증가는 고려대상이 아닐 것이다. 메이저들은 총 주주수익률을 생각해, 가능한 오랫동안 배당금 축소에 저항하겠지만, (특히 유럽 메이저들에게) 막아내는 것은 어려울 것이다. 레버리지와 자본비용이 핵심 경쟁차별요인이 될 것이며, 이는 미국 메이저들이 분명히 경쟁우위가 있는 부분이다.

![[인터뷰] 보스턴컨설팅그룹(BCG) 코리아 송지연 소비재 파트너, “도박판 된 K뷰티 브랜드사업…산업 활황에도 M&A는 부진”](https://bcgblog.kr/wp-content/uploads/2024/11/BCG-송지연-MD-파트너-사진6.jpg)