게임 산업은 독특하다. 과거에는 아이들의 놀잇거리로만 여겨져 TV, 영화, 음악에 비해 상대적으로 주목받지 못했던 게임 산업은 현재 가장 빠르게 성장하는 미디어 산업 부문으로 각광받고 있다. 이제 플레이어의 평균 연령은 30세를 넘어서고 게임 산업의 가치는 약 2,000억 달러에 달해 미디어 부문 중 두 번째로 큰 규모를 자랑한다. 게임 IP는 새로운 고객 유치의 핵심으로서 앞으로 강력한 성장 잠재력이 있음을 시사한다. ‘게임과 e스포츠 : 미디어의 넥스트 패러다임을 말하다‘ 보고서에 이어 BCG의 게임 산업 보고서 시리즈의 일환인 본 보고서는 전 세계와 중동 지역의 몇몇 주요 트렌드와 기회를 중심으로 현재 게임 산업이 보여주는 눈부신 발전 과정을 살펴본다. 비즈니스 리더와 기업들이 이 역동적인 게임 산업 부문에 합류하는 데 유용한 참고 자료가 될 수 있을 것이다.

주요 분석 내용

게임 산업은 성장세에 있음

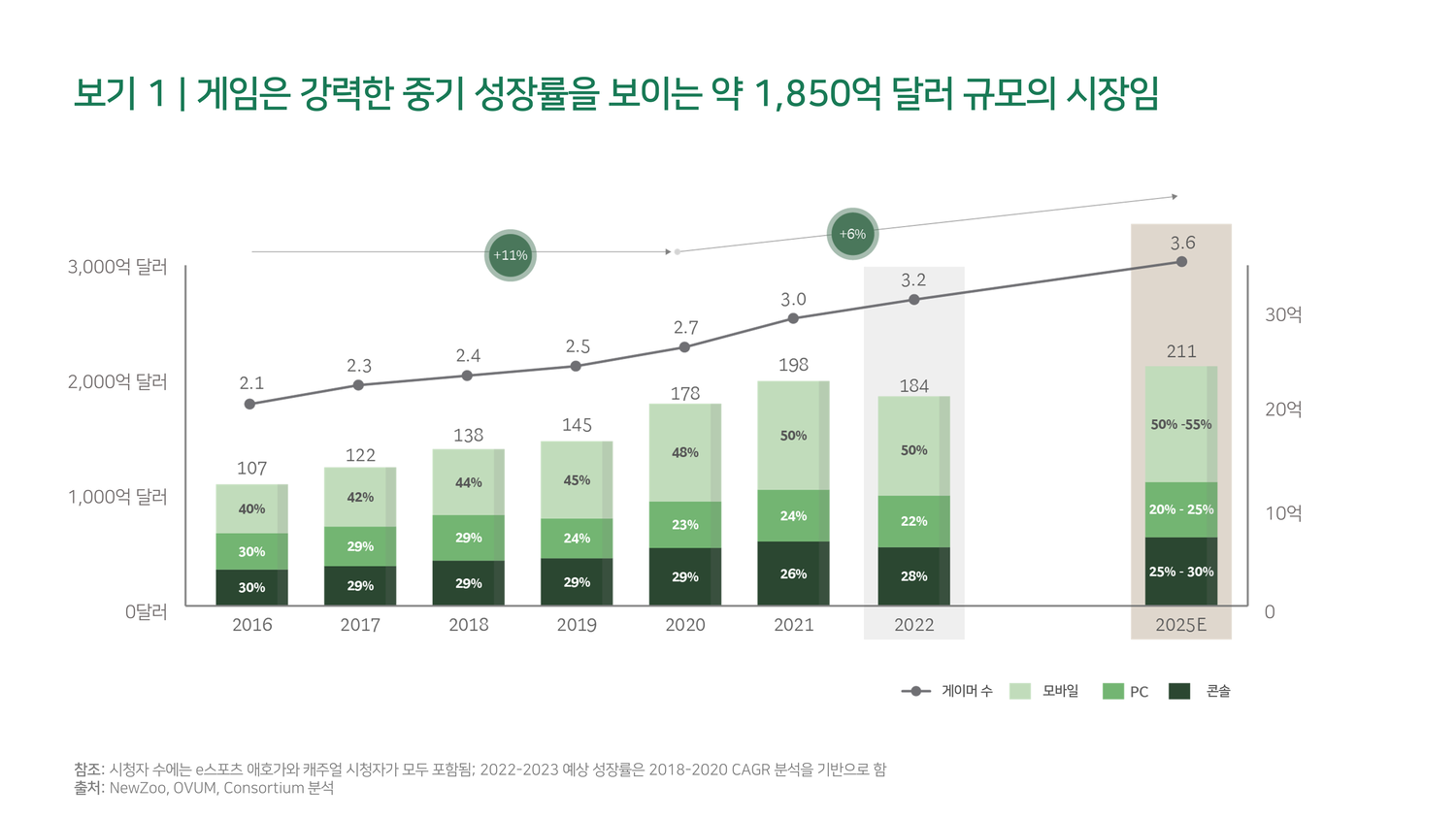

- 게임 산업의 규모는 2022년 1,844억 달러를 기록해 TV에 이어 두 번째로 큰 미디어 부문이며, 앞으로 3년 이내에 2,100억 달러를 초과할 것으로 전망된다.

- 모바일은 매출의 50% 이상을 차지해 게임 세그먼트 중 1위이며 주로 스마트폰을 이용해 쉽게 접근할 수 있는 F2P(free-to-play) 킬링타임용 게임을 가볍게 즐기는 캐주얼(casual) 게이머들에 의해 주도되고 있다. 일례로 인도네시아의 스마트폰 보급률 상승으로 인해 모바일 레전드: 뱅뱅(Mobile Legends: Bang Bang (ML:BB))의 도입이 크게 늘었다.

- 완전한 몰입과 첨단 게임 플레이를 필요로 하는 코어(core) 게이머들의 주요 플랫폼인 PC/콘솔의 강세는 여전하다. 실시간 게임 스트리밍은 계속해서 많은 시청자에게 인기를 끌고 있다. 일례로 엘든 링(Elden Ring)은 출시 후 스트리밍 1위를 기록했고 2주 동안 1,200만 장의 판매량을 올렸다.

- 모바일과 PC/콘솔의 융합이 시작되고 있다. 롤(League of Legends(LoL)과 롤 와일드 리프트(LoL Wild Rift), 디아블로(Diablo)와 디아블로 이모탈(Diablo Immortal)처럼 많은 PC/콘솔 게임이 모바일로 출시되는가 하면 심지어 플레이어 언노운 배틀그라운드(PlayerUnknown’s Battlegrounds: PUBG)처럼 모바일이 먼저 출시되는 등 주요 트렌드는 IP에 있다. 다른 플랫폼 간에 게임 플레이의 차이가 크기 때문에 크로스 플레이 트렌드는 5년 이상 유지되고 있다.

- 게임 퍼블리셔는 ‘적을수록 더 좋다(less is more)’는 전략을 도입하고 있다. 대부분 10~20년 동안 지속되고 발전할 수 있는 (주로 F2P인) 검증된 IP에 기반한 게임들이다. 일례로 액티비전 블리자드(Activision-Blizzard)는 워크래프트(Warcraft), 디아블로(Diablo), 콜오브듀티(Call of Duty)와 같은 핵심 IP를 중심으로 25년 이상 게임을 개발하고 있다.

- 마이크로소프트(Microsoft)는 ‘게임의 미래’를 구축하는 데 가장 근접한 기업이다. 하드웨어(엑스박스(Xbox), 홀로렌즈(HoloLens)), 콘텐츠(퍼블리셔-액티비전 블리자드; 사용자 제작- 마인크래프트(Minecraft)), 인프라(애저(Azure) 클라우드)를 하나의 구독(엑스박스 게임패스(Xbox Game Pass))으로 묶을 수 있다.

중동 지역이 게임 산업 강국으로 부상 중임

- 가장 높은 게임 보급률: 인구의 60% 이상이 게임 애호가로 게임 모바일 앱 다운로드 점유율이 가장 높다. (앱 다운로드 중 게임 앱이 차지하는 비율은 글로벌 기준 40%인데 비해 중동은 50%임)

- 게임 부문에 대한 장기적 의지: 사우디아라비아는 최근 게임 및 e-스포츠 전략을 발표했으며 UAE는 글로벌 기업 유치를 위해 두 개의 게임 센터를 설립했다.

- 전례 없는 정부 투자: 사우디아라비아의 국부펀드 PIF(Public Investment Fund)는 게임과 e스포츠 가치사슬 전반에 투자하기 위해 새비 게임즈 그룹(Savvy Games Group)에 380억 달러를 할당했으며(게임 생태계 발전을 위해 다른 수단에 더 많은 자금 투자할 가능성 있음), 여러 게임 업체(엠브레이서 그룹(Embracer Group), 스코플리(Scopely))와 e스포츠(ESL, FACEIT, VSPO)에 대한 인수를 이미 실행했다. 아부다비 게이밍(Abu Dhabi Gaming)은 강력한 인센티브를 제공하는 게임 및 e스포츠 전용 허브를 설립했다.

- 게임 스트리밍 성장의 선두 주자: 중국은 2025년 시청자 수 약 2억 6,500만에 도달하며 가장 큰 시장이 될 것으로 예상되는 한편, 중동과 북아프리카는 3배 더 빠르게 성장해(중국 7.6% 대비 24.5%의 CAGR) 2025년 시청자 수가 약 2억 명이 될 것으로 전망된다.

경쟁에 참여할 수많은 기회가 존재함

- 직접 투자는 비트크래프트(Bitkraft)와 하이로 캐피털(Hiro Capital)과 같은 많은 VC가 따르고 있는 가장 단순하고 확실한 경로이다.

- 미디어도 게임 IP를 기반으로 콘텐츠를 구축할 수 있다. 예를 들어 넷플릭스(Netflix)는 게임 IP(아케인(Arcange), 사이버펑크 2077(Cyberpunk 2077), 도타(Dota) 등)를 중심으로 콘텐츠를 개발하고 자체 IP(기묘한 이야기(Stranger Things) 등)를 이용해 게임을 개발하기도 한다.

- IP 보유자는 플라이휠(flywheel)을 구축할 수 있다. 예를 들어 텐센트(Tencent)는 미디어 콘텐츠(게임, 동영상, 책)와 그 외 다양한 콘텐츠(이커머스, 여행, F&B)를 통해 IP를 홍보한다.

- 기술 기업은 다양한 시너지 효과를 활용할 수 있다. 예를 들어 애플(Apple)은 게임, 동영상, 음악, 피트니스, 클라우드 저장을 위한 원스톱샵(one-stop-shop)인 애플원(Apple One)을 만들었고, 메타(Meta)는 소셜 네트워크인 페이스북(Facebook)에 실시간 게임 스트리밍을 통합하는 실험을 했으며, 앞으로는 게임 기술을 메타버스 플레이에 활용할 가능성이 높다.

- 통신사 게임을 이용해 고객의 브랜드 경험을 강화할 수 있다. 일부 통신사는 제공하는 서비스에 게임을 통합한다. (예를 들어 KPN은 고객들에게 인게임 아이템에 대한 접근 권한을 제공하고, 도이치 텔레콤(Deutsche Telekom)과 엘지 유플러스(LG Uplus)는 고객들에게 클라우드 게임 서비스를 제공하고 있다.) 한편 다른 기업들은 고객들의 관심을 따라 움직이기도 한다. (예를 들어 SK텔레콤(SK Telekom)과 우레두(Ooredoo)는 e스포츠 클럽에 투자했다.)

중동 전문가의 시각: 폴 다왈리비 인터뷰

폴 다왈리비(Paul Dawalibi)는 기술 기업가이자 투자자, 게임 및 e-스포츠 전문가이다. 홀로데크 미디어(Holodeck Media)의 CEO로서 흥미로운 메타버스, 게임, 웹3.0 프로젝트를 개발 중이다. 또한 CNBC 아라비아(CNBC Arabia)에서 게임 및 메타버스 쇼인 게임체인저(Game Changers)를 진행하고 있다. 다양한 메타버스 및 게임 컨퍼런스에 자주 연사로 참여하고 있으며, ‘메타버스 드림(Metaverse Dream)’을 공동 집필하기도 했다.

최근 미국에서 중동으로 근무지를 옮겼는데 중동 지역 게임 부문의 어떤 점이 특히 흥미로운가?

폴 다왈리비: 벌써 몇 년 동안 나는 전 세계가 중동 지역 게임 부문의 어마어마한 기회를 놓치고 있다고 말해왔다. 모두가 아시아에 관해 이야기하고 있지만 몇 가지 이유에서 실질적인 게임 강국은 GCC(걸프 협력 회의) 지역이 될 것이다. 중동 지역의 게임 잠재력이 기대되는 데에는 몇 가지 복합적인 요인들이 있다.

첫째, 특히 사우디아라비아를 포함한 중동 지역 인구는 젊고, 디지털에 익숙하다. 사우디아라비아 인구의 70퍼센트가 30세 미만이다. 평균 가처분 소득도 높다. 더운 날씨로 인해 사람들이 실내에서 시간을 더 많이 보내면서 게임을 하며 여가를 보내는 것이 당연한 선택이 된다.

두 번째 요인은 정부의 적극적인 의지이다. 사우디아라비아는 게임 기업에 380억 달러의 투자를 약속했다. 아부다비는 에미레이트에 진출하는 게임 회사에 강력한 인센티브와 혜택을 제공하고 있다.

세 번째 요인은 관광이다. UAE는 이미 유명한 관광 명소이며, 관광객들에게 게임 및 e-스포츠 관련 경험을 제공할 기회가 상당하다. 사우디아라비아 역시 대대적으로 관광 산업을 육성하고 있어, 게임과 e-스포츠와 관련해 세계적으로 고유한 마케팅 전략을 추진할 수 있다.

마지막으로 게임은 글로벌 산업이며 중동은 동양과 서양의 교차점에 있는 지역이다. 이로 인해 중동에서 운영하는 게임 기업들은 북미, 유럽, 아시아 고객들에게 모두 동등하고 수월하게 서비스를 제공할 수 있는 확실한 장점을 누릴 수 있다.

중동 지역의 게임과 e-스포츠 관련 노력에 대해 어떻게 생각하며 다른 주요 센터들은 이를 어떻게 보고 있는가?

폴 다왈리비: 중동 지역 게임 산업에 대한 논의의 대부분은 사우디아라비아가 주도하고 있다. 이 부문을 육성하기 위해 사우디아라비아가 대대적인 자금 지원을 약속한 것을 고려하면 놀라운 일도 아니다. 대부분의 서구 세계는 게임과 관련해 중동에서 일어나고 있는 일에 대해 (항상 우호적이지만은 않은) 일부 보도를 제외하고는 전혀 알지 못하고 있다. 사우디아라비아의 전망은 밝지만, 야심찬 목표를 실현하기 위해서는 여전히 해결해야 하는 숙제들이 남아있다. 특히 업계 전문지식을 갖춘 경험이 풍부한 인적 자본을 유치해야 하며, 협력사와 인재를 모두 유치하기 위해 서양과 동양에 대한 마케팅 노력을 확대해야 한다.

두바이와 아부다비도 사우디아라비아와 견줄만한 상당한 기회가 있다. UAE는 인프라가 훌륭하고 전 세계 인재에 대한 접근이 용이하다. UAE가 부족한 부분은 충분한 자금이 뒷받침된 에미리트 전반을 아우르는 일관된 게임 비전과 전략의 부재이다. 아부다비, 두바이 및 기타 자유 구역의 이해관계가 각기 다르므로 필요한 규모에 도달하는 것이 어려운 과제일 수 있다.

지난 10년 동안 중국을 비롯한 아시아 전역에서 게임 산업 기회가 큰 화젯거리였다. 하지만 이 지역은 수많은 과제와 장애물에 직면해 있다. 인구 규모가 크기는 하지만 플레이어당 가처분소득과 평균 지출은 사실상 꽤 낮은 편이다. 또한 중국은 지난 몇 년 간 게임을 제한하고 있으며 중국 내 유통을 승인 받은 신규 게임은 거의 없다. 실제로 텐센트와 넷이즈(Netease)와 같은 아시아 게임 기업들은 사실상 중동 지역에서의 기회가 더 크다는 것을 인지하고 이 지역에서 입지를 다지고 있다.

점점 더 많은 산업이 게임에 관심을 보인다. 게임 IP가 할리우드 블록버스터 영화에 이용되고, 기술 기업과 벤처캐피털이 투자를 쏟아붓고 있다. 이것이 단순한 일시적 광풍이라고 보는가, 아니면 긴 여정의 시작이라고 보는가?

폴 다왈리비: 게임과 게임의 원리(게이미피케이션)는 어쩔 수 없이 지구상의 모든 산업을 관통하거나 파괴적 혁신을 이끌 것이다. 따라서 우리는 전체적으로 게임 산업의 매우 긴 여정 중에서도 초기에 있다고 할 수 있다.

콘텐츠와 IP는 수조 달러의 가치를 지니며 게임 산업에서 매우 중추적인 역할을 할 것이다. 기술과 인프라 역시 중요한 핵심 성장 분야가 된다. 브랜드와 기존 엔터테인먼트 기업들은 아직 활용되지 않은 게임 잠재 고객들의 가치를 노리고 게임을 적극 받아들이고 있다. 이에 걸맞은 투자 및 벤처 캐피털(VC)의 증가 역시 불가피할 것이다. 만약 앞으로 몇 년 내로 경기 침체기가 찾아온다면 게임 산업은 지구상에서 가장 불황에 강한 산업 중 하나임을 다시 한번 입증하게 될 것이다.

사실상 메타버스를 둘러싼 모든 과열된 광고와 이야기도 본질적으로는 게임에 대한 것이다. 메타버스는 (특히 게임을 가상 세계의 생성이라고 정의할 경우) 게임을 더 그럴싸하게 표현한 말일 뿐이다. ‘메타버스’라는 단어는 아이들만을 위한 취미라고 여겨지는 경우가 많은 ‘게임’에 비해 좀 더 어른스러운 느낌이 든다. 그 결과 수십억 달러가 근본적으로는 게임 사업(자칭 메타버스)을 하는 기업에 투자됐다. 메타버스라는 개념은 게임을 직장이나, 교육, 정부에 접목하는 것을 훨씬 더 편하게 만들어 준다. 이 모든 분야에서 메타버스의 보급률은 어마어마하지만 실제로는 여전히 게임이나 게이미피케이션 단계에 머물러 있다.

AI 또한 게임과 깊은 관계가 있다. 가상 세계를 구현하는 기반 기술(엔비디아(Nvidia)가 개발한 GPU 등)이 가장 큰 AI 모델을 구동시킨다. AI를 가능하게 하는 병렬 컴퓨팅의 획기적 발전은 게이머들이 게임을 보다 현실적으로 보이도록 만드는데 돈을 쓰지 않았다면 불가능했을 것이다. 한편 AI 기술은 가상 세계를 인간 플레이어와 구분되지 않을 정도로 매우 현실적인 NPC(non-player characters)로 가득 차게 만들어 주는 방식으로서 게임 산업에 그만한 보답을 해 준다.

마지막으로 하고 싶은 말은?

폴 다왈리비: 인류의 역사에서 한 가지 일관된 트렌드가 있다면 기술이 발전함에 따라 여가가 늘어난다는 점이다. 기계와 AI가 그 어느 때보다 우리를 위해 많은 일을 해 주면서, 우리가 여가에 쓸 수 있는 자유시간이 더 많아질 것이다. 이로 인해 게임은 지구상에서 가장 큰 산업이 되고 있다. 그리고 중동은 앞으로 10년 동안 게임과 메타버스가 만들어 낼 수조 달러의 새로운 가치를 확보하기에 가장 유리한 지역이다.

글로벌 게임 성장의 동인

코로나19 팬데믹은 2020년 다양한 미디어 및 기술 부문의 성장을 촉발했다. 미디어 부문 중에서도 게임은 8%의 성장률을 보이며 가치가 1,980억 달러에 달해 다른 세그먼트를 훨씬 앞질렀다. (TV는 1% 하락해 4,080억 달러 기록한 데 비해) 게임 산업의 성장은 팬데믹 봉쇄가 끝나고 난 후, 모바일 게임 광고에 영향을 미치는 애플의 개인 정보 정책 변화 등 여러 가지 요인으로 인해 2022년 주춤했다. 시장 규모는 1,844억 달러로 감소했는데 이 중 모바일 게임이 매출의 50%를 차지했다.

하지만 게임이 점점 더 일상생활에 스며들면서 게임 산업은 중기적으로 이 어려움을 해결하고 회복할 것으로 예상된다. (보기 1 참조) 게임은 지난 5년 동안 꾸준히 글로벌 모바일 앱 다운로드 수에서 40%의 점유율을 유지하고 있다. 이 수치는 중동 지역에서는 더 높다. 중동 지역의 점유율은 2020년 45~50%를 기록했다.

중동 게임 시장에는 독특한 요인들이 있다. GCC 지역 정부들은 게임 산업에 대대적인 투자를 했으며 그 잠재력을 인지하고 게임 회사들을 유치하기 위한 전략을 추진하고 있다. 사우디아라비아에서는 게임 및 e스포츠 국가 전략(National Gaming and Esports Strategy)에 따라 2030년까지 4만 개의 일자리와 30개의 게임을 개발할 계획이며 UAE에서는 게임 및 DMCC 게임 센터(Gaming and DMCC Gaming Center)를 통해 글로벌 기업 유치와 현지 인재 지원을 목표로 하고 있다.

게이머 비교: PC/콘솔 vs. 모바일

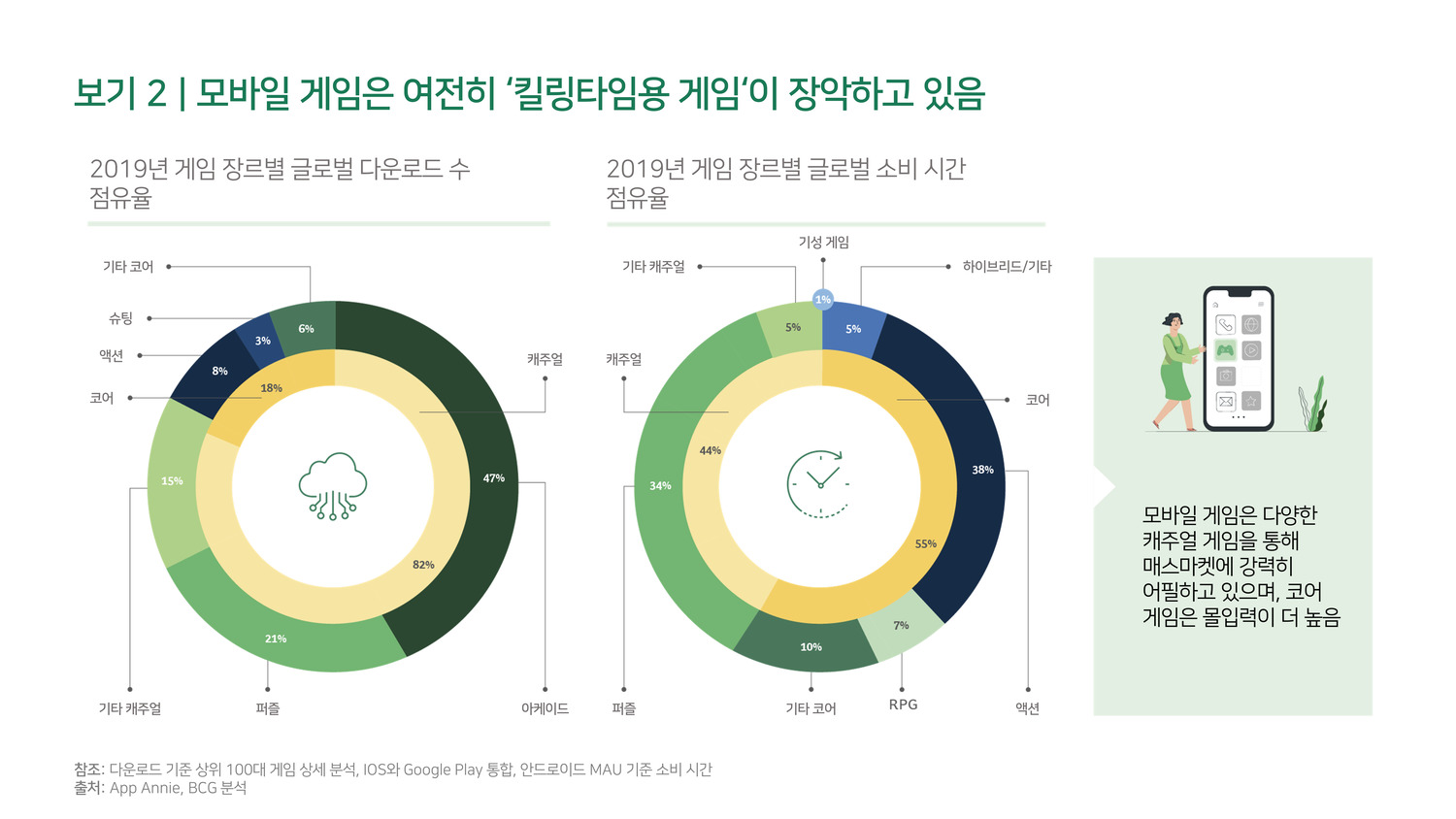

게임 부문이 확대되고 변화하면서 ‘게이머‘의 정의가 더 세분화되고 있다. 모바일 게임이 게임 시장을 주도하는 가운데, 다양한 플랫폼 간에 매출 비중은 코어(core) 글로벌 게임 커뮤니티의 선호도와 항상 일치하지는 아니다. 10개국 만 명을 대상으로 한 BCG 설문조사에 따르면, 대부분의 코어 게이머(core gamer)는 주로 PC와 콘솔을 이용해 게임을 즐긴다. 플레이어가 더 집중하고 몰두해야 하는 높은 몰입도의 AAA 타이틀은 PC와 콘솔에서만 플레이할 수 있기 때문이다.

하지만 모바일 게임은 PC/콘솔 게임보다 주당 소비 시간이 두 배나 더 높고, 모바일 게임 시장은 더 다양하다. (보기 2 참조) 캔디크러시(Candy Crush)와 같은 킬링타임용 게임을 즐기지만 자신을 ‘게이머’라고 생각하지는 않는 캐주얼(casual) 플레이어를 끌어들인다. 이 캐주얼 플레이어는 모바일 게임 시장의 성장에 크게 기여하고 있다.

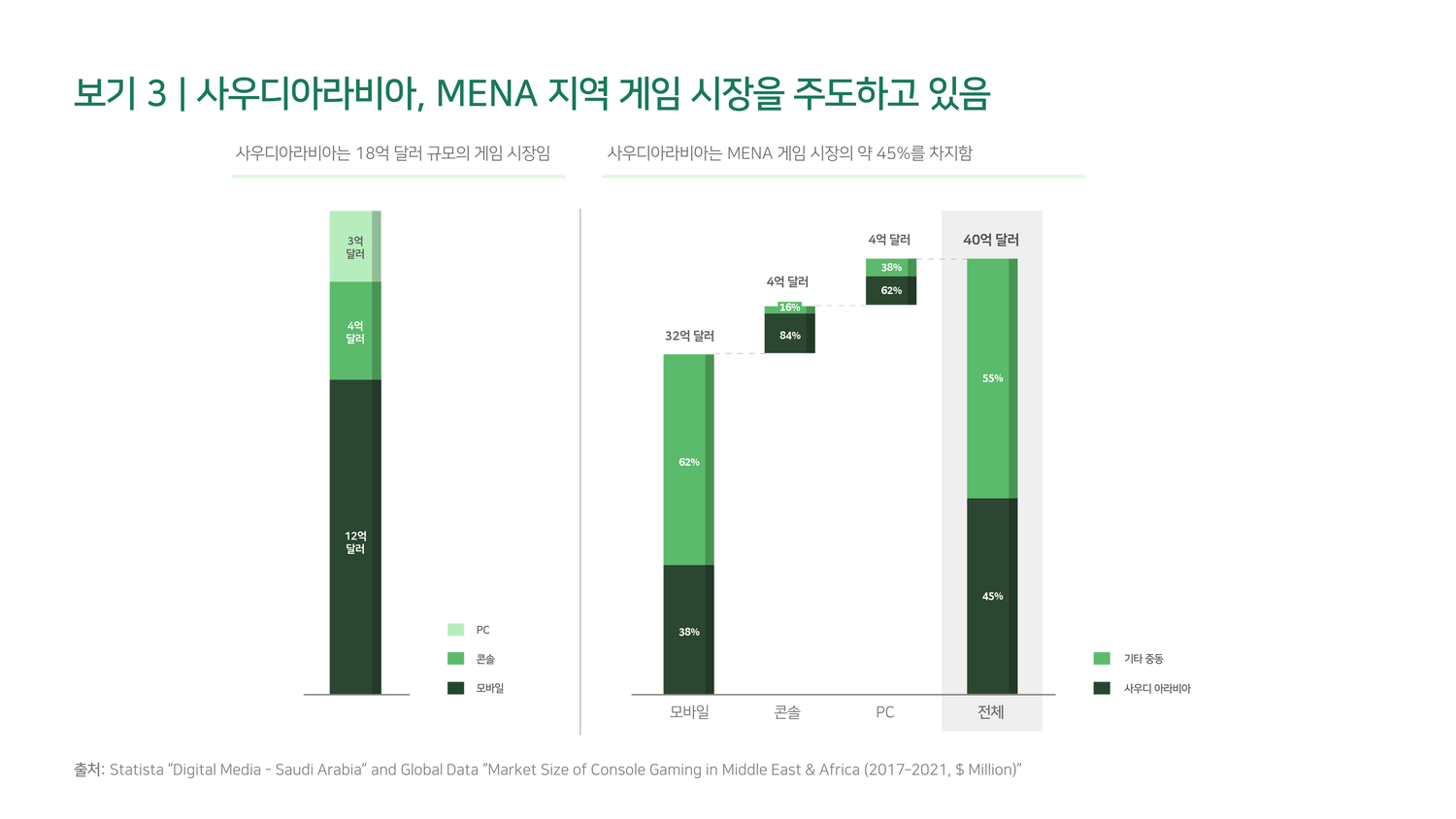

중동은 코어 게이머와 캐주얼 게이머 모두에 있어 매우 큰 시장이다. 사우디아라비아가 약 18억 달러의 시장 규모로 주도적인 위치에 있다. 모바일 게임이 매출의 65% 이상을 차지하는 편향된 시장이지만 이는 다운로드 상위 10위권에 포함된 PUBG 모바일, 프리파이어(Free Fire), 피파(FIFA)와 같은 캐주얼하지 않은 모바일 게임의 강력한 입지를 고려하면 일부 설명된다. (보기 3 참조 / 글로벌 기준으로는 이 중 프리파이어만 다운로드 상위 10위권 내임)

게이머 선호도의 변화

PC/콘솔과 모바일 게임의 경험이 다르기는 하지만, 이 둘이 서서히 융합되기 시작하고 있다. 모바일 기기는 이제 매우 높은 품질의 그래픽과 게임 경험을 제공할 수 있다. 또, 스마트폰의 발전으로 인해 과거에는 PC/콘솔에서만 가능했던 정교한 게임 플레이가 더 많이 반영되고 가능해지고 있다. 또한 스마트폰은 커뮤니케이션에 특화돼 있으므로 모바일 게임은 PC/콘솔보다 소셜 게임 기능을 더 잘 통합할 수 있다.

이로 인해 리그오브레전드(롤- 모바일 버전은 LoL 와일드리프트), 콜오브듀티(CoD 모바일), 디아블로(디아브롤 이모탈) 등 주요 게임을 비롯해 많은 인기 PC/콘솔(대부분은 PC임) 타이틀이 모바일로 출시되고 있다. 일부 주요 게임(PUBG 등)은 심지어 PC/콘솔보다 모바일로 먼저 출시되기도 한다. 또한 마인크래프트(Minecraft), 피파, 원신(Genshin Impact), 포트나이트(Fortnite)처럼 PC나 콘솔에서 먼저 출시된 많은 타이틀이 모바일에서도 큰 성공을 거두고 있다. 또 다른 사례로 스퀘어 에닉스(Square Enix)는 에이도스(Eidos)를 인수해 히트맨(Hitman), 툼레이더(Tomb Raider), 데우스 엑스(Deus Ex)와 같은 인기 게임을 IP 기반 모바일 퍼즐 게임으로 재탄생시켰다.

하지만 크로스 플레이로 이어지는 진정한 컨버전스는 아직 완전히 구현되지 못하고 있다. 일부 게임 장르(CCG(수집형 카드 게임) 하스스톤(Hearthstone) 등)에서는 쉽게 구현할 수 있지만 게임 플레이가 주로 PC에 최적화된 슈팅 게임이나 RPG에서는 똑같은 경험을 보장하기가 어렵다. 크로스 플랫폼 개발의 또 다른 과제는 더 많은 수의 기기에서 플레이할 수 있도록 게임을 최적화해야 한다는 점이다. 퍼블리셔들은 이 두 과제를 해결하기 위해 노력 중이지만 완전한 컨버전스에는 5년 이상이 걸릴 것으로 보인다.

모바일의 성장 동인

모바일 게임 산업은 최근 몇 년간 스마트폰의 광범위한 보급과 모바일 컴퓨팅 용량의 증가와 함께 크게 성장했다. PC/콘솔 게임 퍼블리셔들은 이런 추세에 적극 투자하고 있다. 이 성장세에 기여한 요인들은 다음과 같다.

[1] 접근성

- 모바일 게임의 성장은 지난 20년 동안 다른 플랫폼을 능가했으며, 특히 스마트폰이 출시된 이후 그 성장세가 가속화됐다.

- 일례로 모바일 레전드: 뱅뱅(Mobile Legends: Bang Bang (ML:BB))이라는 모바일 멀티플레이어 온라인 배틀 아레나(mobile multiplayer online battle arena, MOBA) 게임은 스마트폰 보급률 69.7%, 사용자 수 1억 9,215만인 인도네시아 시장을 장악하고 있다. 이 게임의 출시는 인도네시아의 스마트폰 붐과 맞물려 이루어졌다.

[2] 컨버전스

- 플랫폼마다 용도가 다르다. 예를 들어 모바일 게임은 출퇴근 시간에 이용할 수 있는 데 비해, 콘솔 게임은 고사양 비주얼과 흡입력 있는 스토리가 있는 AAA 게임의 경우 더 선호되는 플랫폼이다.

- 플랫폼들은 이미 동일한 게임 IP를 이용해 융합되고 있으며 이런 추세는 중장기적으로 클라우드 컴퓨팅을 통해 가속화될 것이다.

[3] 비즈니스 모델

- 짧은 시간에 플레이 하도록 만들어진 캐주얼 게임의 등장으로 모바일 게임의 수익 구조가 혁신됐다. 이로 인해 더 많은 사람이 부담 없이 게임을 즐길 수 있게 됐다.

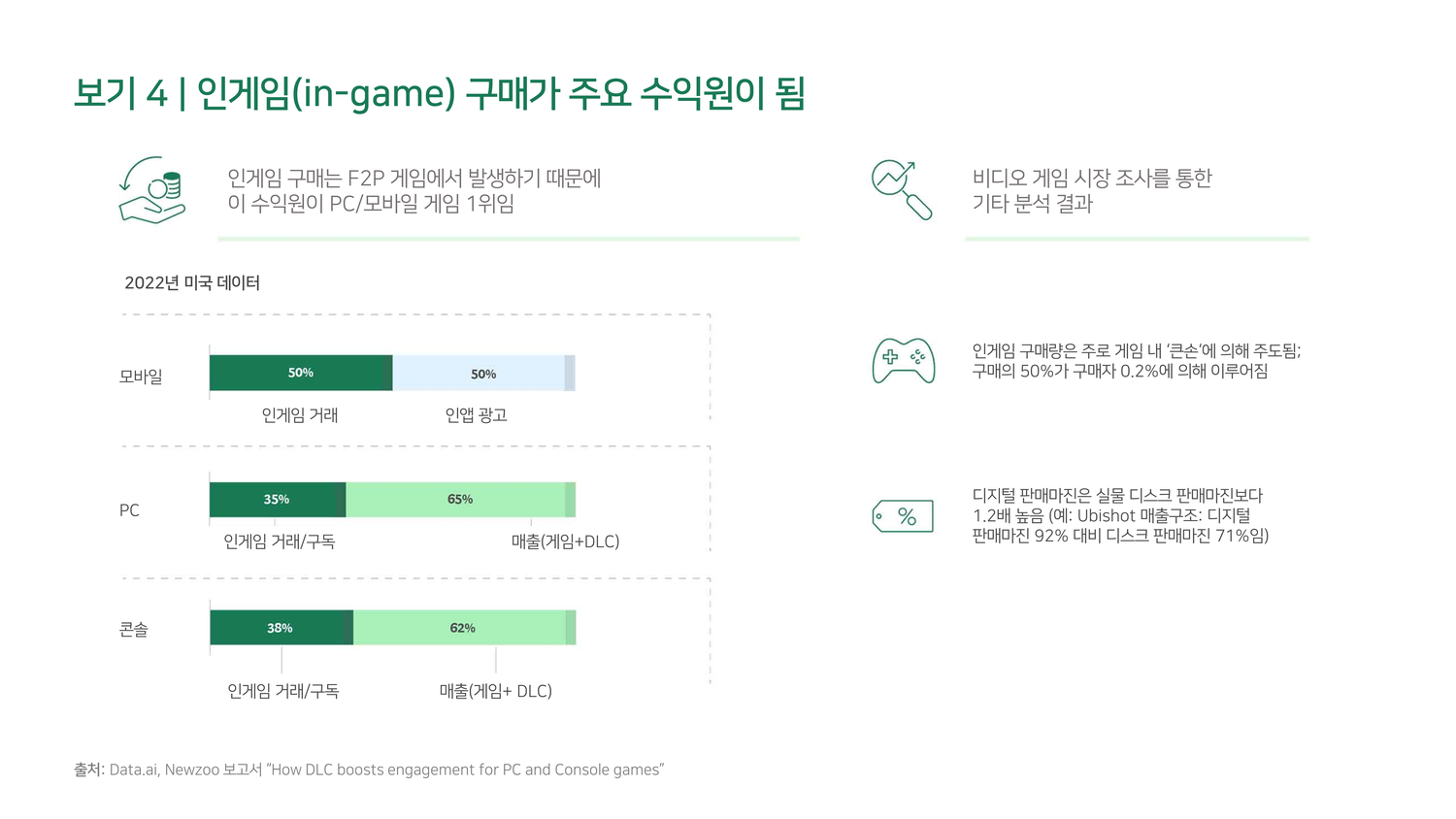

- 모바일 게임은 대부분 광고를 통해 수익을 창출하기 때문에 플레이어로서는 실질적으로 무료지만, PC/콘솔 게임은 아직 이 수익모델의 잠재력은 실현되지 못했다. (보기 4 참조)

독특한 시장 상황은 중동에서 모바일 세그먼트의 성장을 가속하고 있다. 인구의 절반이 25세 미만이고 기술에 친숙한 이 나라들은 현지화된 콘텐츠가 필요하다. 예를 들어 중국 퍼블리셔인 텐센트는 배틀로얄(Battle Royale) 게임(PUBG 모바일)의 아랍어 버전을 중동지역에 배포했다. 현재 이 게임은 (사우디아라비아에서 모바일 앱 다운로드 상위 5위권, UAE에서 상위 3위권) 중동에서 가장 인기 있는 게임 중 하나이다.

PC/콘솔 시장 상황

모바일은 게임 시장의 매출 동인이기는 하지만, PC/콘솔이 쇠퇴하고 있는 것은 아니다. 게임의 몰입감이 더 커지고 복잡해지면서 코어 게이머들은 여전히 PC/콘솔에서 플레이하는 것을 선호한다.

게임의 비주얼과 콘텐츠를 계속해서 개선하고, 인기 있는 IP(최근 호그와트 레거시(Hogwarts Legacy) 등)를 활용하는 것은 젊은 고객들을 대상으로 강력한 어필을 하는 게임의 핵심 요소였다. 현재 PC/콘솔 시장의 성장에는 또 다른 요인이 있다. 프로게이머와 캐주얼 게이머가 모두 즐기는 별도의 콘텐츠로서 게임 스트리밍이 부상하고 있다.

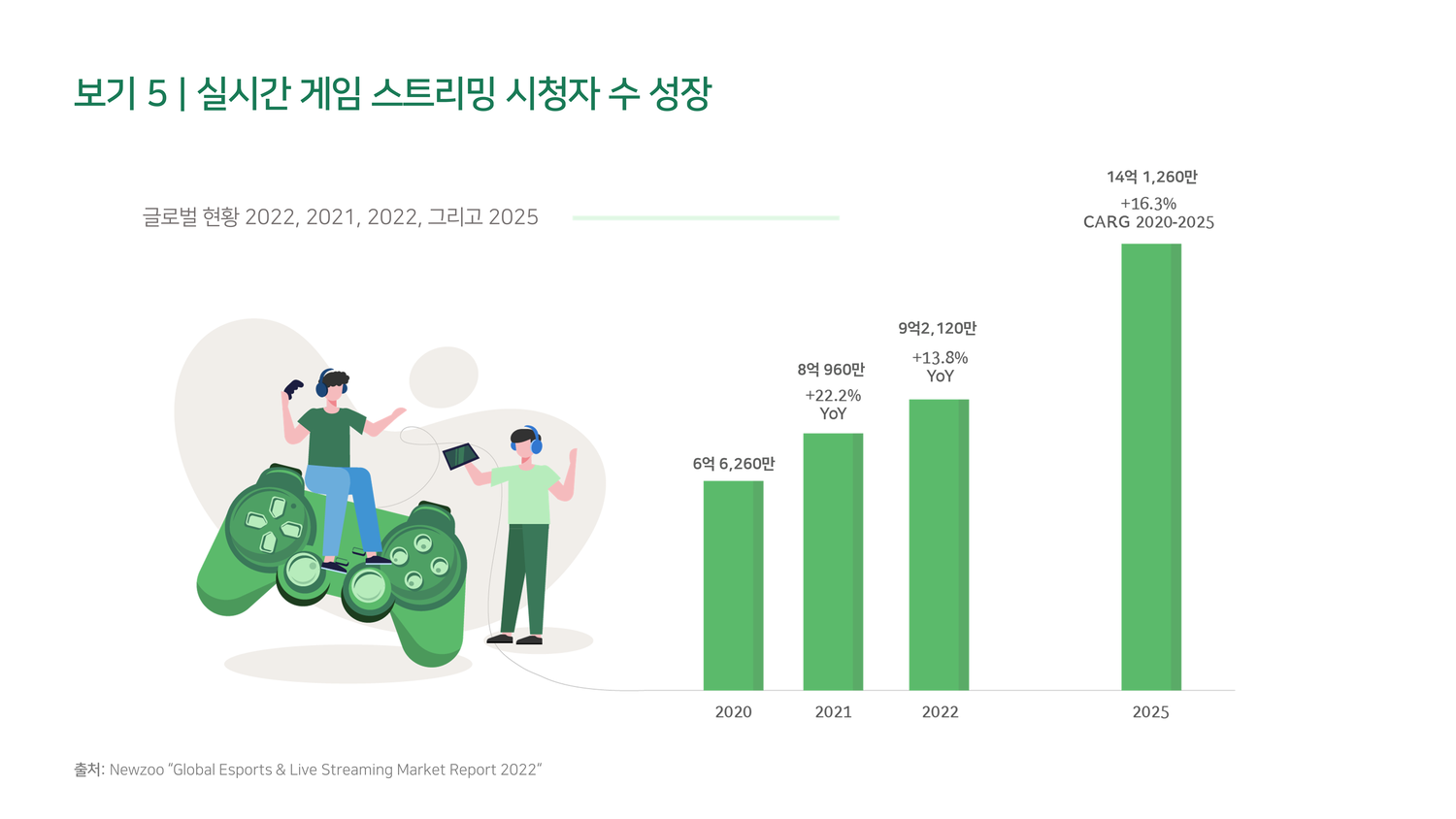

스트리밍의 성장은 전 세계적인 현상이며 팬데믹 기간 눈에 띄게 상승했다. 스트리밍 시청자 수는 2023년 10억 명을 돌파했고 2020년부터 16.3% CAGR로 성장해 2025년 14억 명에 도달할 것으로 예상된다. (보기 5 참조) 대표적 플랫폼인 트위치(Twitch)의 2023년 1월 월간 활성 사용자(MAU)는 1억 4,000만 명, 일일 활성 사용자(DAU)는 3,100만 명에 달했다.

스트리밍의 성장세가 완화되기는 했지만, 시청자 수는 여전히 2020년 코로나가 절정이었던 때에 비해 6% 높고, 2018년에 비해 164% 더 높다. 실시간 스트리밍은 2022년 다소 감소했지만, 트위치는 전년 대비 6% 하락에 그쳐 가장 타격을 덜 받았으며 강력한 선두 자리를 유지하고 있다. 페이스북 게이밍(Facebook Gaming)은 2022년 가장 큰 타격을 받아 2021년에 비해 56% 하락했다. 유튜브 게이밍(YouTube Gaming) 역시 시청 시간은 감소했지만, 페이스북을 제치고 서구에서 확실한 2위 실시간 스트리밍 플랫폼으로 올라섰다.

게임 스트리밍은 롤이나 포트나이트와 같은 인기 타이틀이 최고의 스트리머와 상호작용을 통해 커뮤니티에서 인기를 유지하고 있다. 게임 퍼블리셔는 스트리밍 시청자에게 ‘드롭'(일정 시간 동안 스트리밍을 시청한 사람들에게 고유한 디지털 아이템 제공)으로 보상을 주기도 한다. 이 두 요인은 모두 사람들이 좋아하는 스트리밍을 시청하는 동기가 되고 게임에 대한 몰입을 강화한다.

스트리밍 플랫폼은 새로운 게임의 발견과 홍보에도 중요한 역할을 한다. 에픽게임즈(Epic Games)가 포트나이트로 성공을 거두고 최상위 스트리머들에게 플레이에 대한 대가를 지급해 선두 자리를 굳힌 이후, 많은 게임이 똑같은 접근법을 따르고(스트리머들에게 직접 대가를 지급하지 않는 경우도 있음) 있다. 몇몇 새로운 타이틀은 출시 시기에 스트리밍을 통해 큰 이득을 본다. 출시 직후 스트리밍을 통해 선두가 된 엘든 링이 대표적인 사례이다. 엘든 링은 출시 2주 만에 1,200만 유닛이 판매됐으며 게임 내 소비 시간 역시 상당했다.

시청자들은 인기 스트리머를 따르기보다는 플랫폼에 머무르는 경향이 있으므로 플랫폼의 중요성은 아무리 강조해도 지나치지 않다. 예를 들어 닌자(Ninja)라는 인기 스트리머는 약 2,500만 달러를 받고 트위치를 떠나 믹서(Mixer)로 이적했지만, 대부분 시청자는 트위치에 남았고 이는 믹서가 서비스를 종료한 이유 중 하나가 됐다. 이런 이유로 게임 퍼블리셔들은 자체 플랫폼을 개발하기보다는 플랫폼에 의존하고 이들과 긴밀하게 협력해야 한다.

중국은 계속해서 가장 큰 실시간 스트리밍 시청자 시장의 자리를 유지할 것으로 보인다. (2020년부터 7.6% CAGR로 성장해 2025년 2억 6,750만에 도달할 것으로 예상됨) 하지만 전체적인 성장은 중동과 북아프리카에서 이루어질 것이다. 이 시장의 실시간 스트리밍 게임 시청자는 24.5% CAGR로 성장해 2025년 2억 230만에 달할 것으로 예상된다.

퍼블리셔의 새로운 트렌드 적응

이와 같은 역동적인 업계의 변화에 따라 게임 퍼블리셔와 개발업체들은 전략을 수정 중이다.

새로운 비즈니스 모델

모바일 시장에서의 혁신은 퍼블리셔들이 새로운 수익 창출 방식을 모색하도록 자극했다. 특히 선불 구매 대신 인게임 수익 창출을 할 수 있는 F2P 방식이 대표적이다. 일렉트로닉 아츠(Electronic Arts)는 자사의 대표적인 슈팅 게임 프랜차이즈인 배틀필드(Battlefield)를 2042라는 F2P 버전으로 출시했다.

새로운 콘텐츠와 인게임 구매 방식으로 게임 타이틀의 수명을 연장할 수 있는 잠재력으로 인해 이런 전환은 새로운 게임을 몇 년마다 처음부터 개발하는 것에 비해 더 매력적이다. 하지만 퍼블리셔들은 게임과 관련 커뮤니티를 해치지 않고 지원할 수 있도록 수익 창출 방식 설계를 신중히 해야 한다.

- ‘페이투윈(pay to win)’ 방식은 게이머 경험에 영향을 주고 도박과 유사하게 될 수 있다.

- ‘플레이투언(play-to-earn)’ 방식은 잠재력이 있지만 생태계에 따라 성공이 좌우되고 리스크가 있다. 게임 기반 블록체인을 통해 암호화폐를 획득하는 방식에 대해 갈라게임즈(Gala games) 등의 회사들이 흥미를 보이고 있으며 가까운 시일 내에 다양한 타이틀을 출시할 계획이다. 엑시 인피니티(Axie Infinity)는 플레이어 암호화폐를 벌 수 있는 게임으로 특히 필리핀에서 엄청난 인기를 끌었지만, 최근 기술 침체로 인해 가치가 급락하면서 어려움을 겪었다. 다른 신기술과 마찬가지로 어떤 것이 효과적일지는 장기적으로 시험해 볼 필요가 있다.

게임 예산 증가

게임의 수명이 증가하고 더 몰입감 있는 고품질의 경험에 대한 수요가 커지면서 퍼블리셔들은 게임 개발에 더 많은 시간과 자원을 투자하고 있다. AAA 게임에는 수천만 혹은 수억 달러의 투자가 필요하다. 락스타 게임즈(Rockstar Games)의 GTA V의 예산은 2억 6,000만 달러였으며 CD 프로젝트(CD Projekt)의 사이버펑크 2077(Cyberpunk 2077)에는 3억 달러가 넘는 예산이 투입됐다.

코어 플레이어가 요구하는 다양성을 고려하면 가까운 시일 내에 퍼블리셔는 수명이 긴 소수의 게임에 집중하는 방식으로 전환하는 것은 현실적으로 어려울 것이다. 수백 개의 유명 AAA 게임이 매년 출시될 것이다. 물론 GTA V나 사이버펑크 2077 수준의 예산이 있는 게임은 소수에 불과할 것이다.

이 모델로 인해 더 오랫동안 투자 수익을 창출할 기회는 커진다. 하지만 대작 게임들은 여전히 큰 초기 투자와 오랜 개발 기간이 필요하므로 현금 유입이 몇 년은 지연될 수 있다.

인기 IP 확보 경쟁

입증된 IP에 주력하는 것은 미디어 업계의 강력한 트렌드이며 게임을 훨씬 넘어 확장되고 있다. 블록버스터를 만드는 데 필요한 큰 투자와 높은 고객들의 기대를 고려할 때, 이미 인정받은 IP는 상업적 위험을 줄여준다. 영화와 비디오에서 패스트앤퓨리어스(Fast & Furious)와 마블(Marvel)과 같은 프랜차이즈는 상당한 투자와 확장성을 확보하고 있다. 게임 역시 같은 길을 따르고 있다. 액티비전 블리자드, 노티독(Naughty Dog), 텐센트와 같은 퍼블리셔들은 자체 기존 IP를 공격적으로 확대하는 중이다. 일례로 액티비전 블리자드는 콜오브듀티, 디아블로, 워크래프트(Warcraft), 스타크래프트(Starcraft) IP에 수년 동안 집중하고 있다.

지난 수십 년 동안 주요 IP 프랜차이즈들은 활발하고 충성심 높은 커뮤니티를 형성해 왔다. 20년 전에 만화가 그랬던 것처럼, 영화산업은 이 트렌드를 감지하고 새로운 콘텐츠의 원천으로서 게임 IP에 눈을 돌렸다. (보기 6 참조) 이로 인해 게임 퍼블리셔들에게는 자사 게임의 커뮤니티를 확대하고 새로운 고객을 유치할 기회가 생겨난다. 영화 외에도 퍼블리셔들은 놀이공원, 장난감, 소매와 같은 다른 세그먼트에도 게임 IP를 활용하고 있다. 이런 움직임은 IP 팬들과의 연계를 한층 강화해 게임에도 도움이 된다.

게임 시장의 미래

게임 부문은 앞으로 어떻게 변화할 것인가? 앞서 언급한 다양한 기술, 인구 통계, 미디어 산업의 트렌드가 계속해서 중요한 역할을 할 것이다. 그중에서도 특히 다음 네 가지가 큰 영향을 미칠 것으로 보인다.

- 고객 성장 및 인구 통계학적 변화

- 플레이어를 통한 혁신

- M&A 활동

- 새로운 사용 사례

고객 성장 및 인구 통계학적 변화

게임이 더 광범위한 인구층에 인기를 끌면서 게임 산업의 성장은 계속될 것이다. 모바일 게임은 현재 특히 서구 시장에서 모든 연령대의 관심을 끌고 있다. 미국에서 X세대와 베이비붐세대(45세 이상)에게 인기 있는 게임이 2021년 최고 매출 게임의 약 25%를 차지했으며 이는 2019년보다 6% 상승한 비율이다. 컴퓨터 게임과 함께 성장한 Y세대가 30대에 접어들면서 게임이 아이들만의 전유물이라는 개념이 변하고 있다. 게이머의 평균 연령은 현재 31세이다.

한편, 아동과 청소년들은 여전히 게임 부문 고객 성장의 가장 큰 부분을 차지한다. Z세대는 동영상 콘텐츠 시청만큼 게임에 많은 시간을 쓰는 첫 번째 인구 집단이다. (보기 7 참조) 아이 한 명 한 명이 게임 시장에 계속 추가됨에 따라 고객 성장도 지속될 것이다. 게임의 절대적인 수와 소비 시간 측면에서 엔터테인먼트의 지배적인 형태가 되는 ‘티핑 포인트‘가 다가올 것이다.

플레이어를 통한 혁신

게임 시장의 혁신에 있어 소비자 커뮤니티의 기여가 매우 강력하다는 면에서 다른 미디어 세그먼트와는 크게 다르다.

- 역사적으로 소비자들이 혁신의 주역이었다. 게임 부문과 커뮤니티의 특징 중 하나는 혁신이 개발자가 아니라 소비자들에 의해 주도되는 경우가 많다는 점이다. 이것은 역사적으로 게임산업 전반에 걸친 트렌드이다. 일례로 2000년대에 MOBA 장르(현재 롤과 도타2가 대표 게임인 1위 장르)는 플레이어가 워크래프트3를 수정해 만들어졌다. 마찬가지로 90년대 후반, 엄청난 성공을 거둔 밸브(Valve)의 카운터스트라이크(Counter-Strike) 프랜차이즈는 하프라이프(Half-life) 게임의 사용자 수정에서 시작됐다.

- 현재 플랫폼으로 인해 혁신은 더욱 쉬워지고 있다. 게임 내 사용자 제작 콘텐츠가 이를 적극적으로 홍보하는 로블록스, 마인크래프트 등의 플랫폼과 함께 성장할 것으로 보인다. 일례로 오징어게임의 성공으로 로블록스에서 비슷한 게임이 등장했으며, 에픽(Epic)(언리얼(Unreal))과 유니티(Unity)에 의한 게임 엔진 기술발전으로 플레이어들이 게임을 제작하는 것이 더욱 쉬워지고 있다.

- 퍼블리셔는 사용자의 혁신적인 아이디어를 가장 먼저 수용한다. 게임 퍼블리셔는 많은 경우 플레이어의 혁신을 빠르게 채택하고 상업화한다. MOBA 장르가 대표적 사례로 플레이어들이 먼저 개발했지만, 이후 퍼블리셔가 주도적으로 MOBA의 독특한 기능을 고유한 기술을 갖춘 여러 히어로가 등장하는 액티비전 블리자드의 오버워치(Overwatch)와 같은 FPS(1인칭 슈팅 게임) 게임에 접목했다.

이 트렌드는 특히 로블록스와 마인크래프트처럼 게이머들의 게임 개발과 혁신이 용이한 플랫폼들의 발전과 함께 계속될 것으로 예상된다.

M&A 활동

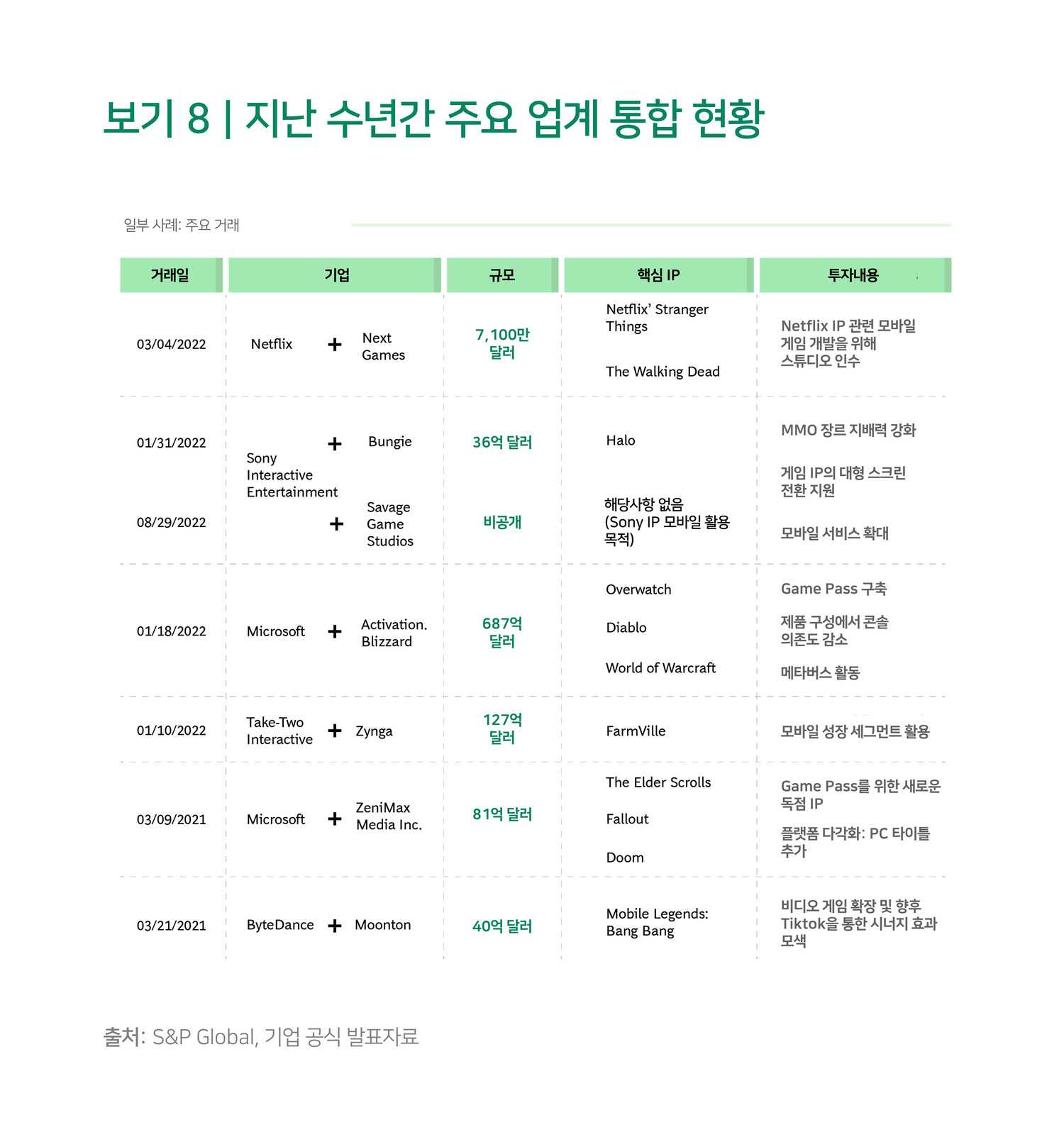

게임산업에서는 이미 통합이 상당히 진행되고 있다. 주요 퍼블리셔, 미디어 기업, 기술기업들이 전 세계적으로 게임 스튜디오 및 기타 게임 관련 자산을 인수하면서 중기적으로 추가적인 통합이 이어질 것으로 보인다. (보기 8 참조) 2022년 상반기에만 650건 이상의 게임 관련 인수합병이나 투자 거래가 발표되거나 체결됐으며 에픽게임즈와 같은 게임업체는 시장의 호황에 힘입어 수십억 달러의 자금을 조달하기도 했다. 현재 상위 10개 업체가 이미 시장의 70% 이상을 장악하고 있다. 상위 3개 업체인 텐센트, 소니(Sony), 마이크로소프트는 약 40% (마이크로소프트가 게임업체인 액티비전 블리자드 인수를 완료할 경우)를 차지한다.

게임 퍼블리셔는 M&A 전략을 추진할 때 다음의 두 가지 주요 경로를 따른다.

1. 게임 개발 통합

게임업체들은 규모의 경제를 달성하고 증가하는 게임 개발 비용 문제를 해결하기 위해 통합을 한다. 또한 큰 규모는 중장기적으로 성공을 보장해 줄 수 있는 새로운 IP의 실험을 수월하게 해 준다. 마이크로소프트와 소니는 모두 게임 생태계를 구축하고 있다.

- 마이크로소프트가 액티비전 블리자드를 인수하려는 움직임은 이미 클라우드 서비스와 엑스박스 콘솔이 포함된 자사의 게임 포트폴리오를 강화한다. 또, 다양한 모바일 기기들에 대해 끊김 없는 자연스러운 게임 경험을 제공하려는 직접적인 전략이다.

- 소니는 단일 패스(single pass) 경험을 통해 제품을 확대하고 콘솔 사업을 개선하기 위해 번지(Bungie), 새비지 게임 스튜디오(Savage Game Studios)와 같은 모바일 개발업체들의 인수에 집중하고 있다.

- 업계의 다른 참여자들 역시 모바일 시장 진입의 수단으로 유망한 스튜디오들을 인수하고 있다. 예를 들어 테이크투(Take-Two)와 징가(Zynga)는 모두 스튜디오를 인수했고 EA는 글루 모바일(Glu Mobile)을 인수했다.

2. 내부 역량 확대

게임이 점점 더 복잡해지면서 게임 퍼블리셔도 가치사슬 전반, 특히 특히 게임에 내재된 기술과 관련한 부분으로 영향력을 확대하고자 한다.

한 가지 사례가 인게임 광고이다. 게임의 몰입감이 더욱 커지고, 수명이 길어지고, 플레이어들이 더 많은 시간을 보내게 되면서 PC/콘솔 게임의 공간에 광고를 활용할 기회가 주목받고 있다. 현재 게임에는 광고가 없거나(대부분의 AAA PC/콘솔 게임) 사전동의 된 PPL만 포함된다. 하지만 신기술을 이용하면 개인 맞춤형 광고가 실시간으로 가능해지고 게임의 광고 수익이 증대될 수 있다(예를 들어 게임 내 광고판이 개별 플레이어에게 맞춤화된 실제 광고를 포함할 수 있음). 게임 엔진인 유니티와 앱 경제 개발업체인 앱러빙(Apploving)이 아이언소스(IronSource)와 합병하려는 시도는 이런 트렌드를 잘 반영한다.

또 다른 예는 모션 트래킹과 페이셜 애니메이션 기술이다. PC/콘솔 게임이 이 기술을 이용해 몰입형 경험을 구축함에 따라 최첨단 솔루션에 대한 접근이 중요한 성공 요인이 되고 있다. 이는 게임 퍼블리셔인 테이크투 인터랙티브(Take-Two Interactive)가 최첨단 안면인식 기술 전문 기업 다이나미엑스와이지(Dynamixyz)를 인수한 이유 중 하나이다.

새로운 사용 사례

게임은 기술에 의해 영향을 받는 동시에 새로운 제품을 통해 혁신과 실험을 촉진한다. 이는 특히 클라우드 솔루션, 메타버스, 블록체인 등의 분야에 해당한다.

[1] 클라우드 게임

기업은 IT 비용 절감을 위해 클라우드 솔루션을 활용하지만, 소비자 사용은 제한적이다. 지연시간이 짧은 인기 있는 MOBA, FPS, BR 게임은 최종사용자 기기 요건이 덜 까다롭고 저렴한 하드웨어로도 최고의 게임 플레이가 가능해 소비자들의 클라우드 도입을 증대시킬 수 있다. 이는 장기적인 트렌드이며 5G 네트워크와 엣지 데이터 센터 등 상당한 인프라 투자가 필요하다. 일단 인프라가 갖춰지면 게임 기업의 성장과 시장의 성장을 통해 클라우드 기술의 소비자 도입이 가속화될 수 있을 것이다.

[2] 메타버스

메타버스는 가상현실, 확장 현실, NFT를 기반으로 구축되는 자체 경제가 있는 가상 세계라는 개념이다. 게임은 이 개념을 수십 년 전에 처음 만들어 내면서 메타버스에 큰 영향을 미쳤다. 세컨드 라이프(Second Life)와 월드오브워크래프트(World of Warcraft)와 같은 게임에서는 플레이어들이 시간을 보낼 수 있는 매력적인 장소와 획득할 수 있는 다양한 디지털 아이템들이 있고 메타버스는 더욱 발전된 기술로 이 기반을 재구축한다.

현재 잠재력 있는 메타버스 사용사례들이 많이 있지만, 게임은 여전히 메타버스에 대한 유입을 유도하고 더 많은 사용자를 유치하는 핵심적인 역할을 한다. 게임과 메타버스가 교차하는 최근 사례들은 다음과 같다.

- 2020년 이후 음악산업은 포트나이트, 로블록스, 마인크래프트와 같은 플랫폼들을 새롭게 인식하기 시작했다. 에픽게임즈의 포트나이트는 트래비스 스콧, 아리아나 그란데, 찰리 푸스의 가상 공연을 개최했고 플레이어들은 게임 내에 모여서 콘서트에 참여할 수 있었다.

- 게임 플랫폼이자 제작 업체인 로블록스(사용자들이 자신만의 ‘세계’를 창조하고 사람들이 서로 소통하는 게임을 만들 수 있음)는 소비자 크리에이터 1억 6,400만, 일일 사용자 5,800만인 커뮤니티를 육성해 사용자들은 콘텐츠를 개발하고 서로 소통할 수 있다.

또한, 게임업계는 메타버스를 현실로 만드는 데 있어 매우 결정적인 역할을 한다. 메타버스는 다양한 사람들이 가상현실에서 동시에 소통할 수 있도록 지원해야 하는 등 여러 과제를 해결해야 한다. 게임 기술은 이런 과제들을 극복하는 데 있어서 핵심이다. 예를 들어 유니티나 언리얼 엔진(Unreal Engine)과 같은 게임 엔진은 실시간 3D 렌더링에 있어 중요하며, VR 카메라가 제대로 작동하기 위해서는 옵티트랙(OptiTrack)이나 바이콘(Vicon)과 같은 렌더링 및 트래킹 기술이 핵심이다.

[3] 플레이투언 게임(NFT/블록체인)

2017년, 크립토키티(CryptoKitties)는 NFT를 이용한 새로운 게임 모델을 도입했다. 대퍼랩스(Dapper Labs)는 이 게임에 7억 2,500만 달러의 자금을 조달했다. 크립토키티와 NFT라이벌즈(NFT Rivals)와 같은 Web3 게임은 블록체인과 탈중앙화된 접근법을 사용하지만, 속도와 사용 가능성이라는 과제에 직면해 있다. 플레이투언 게임 생태계는 2022년 사용자 활동이 감소했지만, 기업들은 여전히 플레이어들에게 토큰으로 보상을 주는 게임을 만들기 위해 노력 중이다. 플레이투언 암호화폐 게임의 성공 여부는 주의 깊게 지켜볼 가치가 있다.

이 다양한 요인들이 어떻게 함께 움직이는가?

많은 요인과 다양한 역학 구조가 게임 시장을 움직이고 있다. 마이크로소프트는 미래의 게임 제품을 상상할 때 참고할 수 있는 사례이다. 마이크로소프트는 현재 모든 주요 트렌드에 기반해 발전 중이며 다음과 같은 결과를 도출했다.

- 엑스박스는 다양한 게임이 제공되는 대표적 콘솔 중 하나이다.

- 액티비전 블리자드를 통해 제공되는 게임이 개선될 수 있다.

- 마인크래프트는 게임과 혁신에 있어 사용자 제작 콘텐츠의 원천이다.

- 마이크로소프트 애저(Microsoft Cloud Azure)는 클라우드 게임 제품을 강화하는 인프라를 제공한다.

- 홀로렌즈는 게임 사용사례와 기술을 기반으로 메타버스를 이용한 실험을 가능하게 한다.

자산 포트폴리오를 이용해 마이크로소프트는 보다 합리적인 가격으로 소비자들이 모든 제품에 접근할 수 있는 편리한 단일 구독 패스를 생성할 수 있다. 또한 다양한 데이터 및 수입원이 있는 ‘플라이휠‘을 통해 전체 제품의 가치를 상승시킬 수 있다.

경쟁의 장 진입

여러 다양한 산업의 기업들이 게임 부문 진출에 강한 관심을 보이고 있다. 성장 가능성에 동참하기 위한 기회주의적 투자에서 IP와 기술, 브랜드 포지셔닝, 추가 수익 창출을 통해 핵심 비즈니스와의 시너지 효과를 창출하기 위한 전략적 투자에 이르기까지 그 이유는 다양하다.

[1] 투자자

투자자는 포트폴리오를 다각화하고 이 전도유망한 부문의 성장에 동참하기 위해 게임산업에 대한 투자를 고려할 수 있다.

- 팬데믹 기간 게임 수요의 증가뿐 아니라 미국의 통화량 증가로 촉진된 2020년 지출 회복은 게임산업 성장의 강한 촉매제 역할을 했다. 게임에 대한 투자는 2019년 16억 달러에서 2020년 48억 달러로 증가했다.

- 게임 특화 벤처캐피털 펀드가 전 세계적으로 성장 중이다. 미국에 본사가 있는 벤처캐피털 비트크래프트는 2020년 1억 2,500만 달러를 목표로 해 1억 6,500만 달러의 자금을 유치했다. 룩셈부르크에 본사를 둔 하이로 캐피털과 인도에 본사가 있는 루미카이(Lumikai)도 이와 비슷하게 목표치를 초과 달성했다. 벤처캐피털 회사인 그리핀 게이밍 파트너스(Griffin Gaming Partners)는 게임산업을 비롯해 급성장 중인 블록체인 기반 세그먼트 등 관련 툴 및 플랫폼과 같은 인접 산업에 주력하는 7억 5,000만 달러의 대형 펀드를 출시해 초과 청약을 기록했다.

[2] 미디어 기업

미디어 기업은 게임 IP와 광범위한 게임 개념을 제품과 서비스에 통합해 이득을 얻을 수 있다. 넷플릭스는 이런 전략을 구사하는 대표적 사례이다.

- 새로운 시청자를 유치하고 이를 계속 유지하기 위해 위쳐(Witcher), 아케인, 사이버 펑크 2077 등 인기 게임 IP를 기반으로 다양한 영상물을 제작했다.

- 구독 VOD 서비스에 마인크래프트: 스토리 모드(Minecraft: Story Mode)와 기묘한 이야기3: 더 게임(Stranger Things 3: The Game)과 같은 독점 게임이 포함돼 있다. 넥스트 게임즈(Next Games)를 인수해 게임사업부를 강화하고 있으며 이미 모바일에서 48개 게임을 제공 중이다.

- 이 전략의 성공 여부는 아직 지켜봐야 하지만 미디어 기업들이 검토해 볼 만한 잠재적 기회가 충분하다.

[3] IP 소유자

IP 소유자는 게임업체를 인수하고 IP를 이용해 다양한 채널에서 강력하고 다각화된 수익원을 창출함으로써 혜택을 누릴 수 있다.

- 텐센트의 경우 중국에서 리그오브레전드의 인기가 상승해 동일한 IP가 다양한 미디어 채널에서 활용되고, 이커머스 및 다양한 용도로 대내외 파트너들이 관련 라이선스를 부여받을 수 있는 생태계가 구성됐다.

- 디즈니는 놀이공원과 디즈니플러스 구독 묶음 상품 등 미디어 플랫폼 전반에서 IP를 적극 활용하고 있다.

- IP 소유자들은 이런 추세를 따르고 이를 기반으로 성장할 수 있다. 위쳐의 경우 책으로 시작해 게임이 출시되고 이후 TV 시리즈 역시 성공을 거뒀다.

[4] 기술 기업

기술 기업은 매력적인 생태계 가치 제안을 만들어 자체 자산과 게임 산업 간의 시너지 효과를 창출할 수 있다.

- 아마존은 게이머들에게 인기 있는 실시간 스트리밍 플랫폼인 트위치를 인수해 아마존 프라임(Amazob Prime) 서비스에 통합했다. 이를 통해 게이머들에게 혜택을 줄 뿐 아니라 아마존 가입자들의 소비를 증가시키고 유지율을 강화할 수 있다.

- 애플은 유지율 증대를 위해 음악, 영상, 매거진, 게임, 피트니스, 클라우드 저장 등 다양한 서비스를 하나의 구독으로 묶었다. 또한 게임을 주요 사용 사례로 삼아 ‘혼합현실 헤드셋‘에 대대적으로 투자했다.

- 페이스북의 모기업인 메타(Meta)는 사용자들이 스레드에서 검색하고 찾을 수 있는 형태의 콘텐츠로 게임 스트리밍을 소셜 네트워크에 접목했다. 또한 최첨단의 VR 헤드셋을 갖추고 있으며 게임이 핵심 사용 사례인 메타버스 관련 주제들을 적극적으로 홍보하고 있다.

- 틱톡(TikTok)을 개발한 바이트댄스(ByteDance)도 더 많은 게임 관련 주제 전용 챌린지를 통해 플랫폼에 더 많은 게임 콘텐츠를 도입하기 위한 기회를 모색하는 등 게임 부문에 진출하기 위해 계획 중이다. 이미 모바일 ‘레전드 뱅뱅‘이라는 인기 게임을 개발한 문툰(Moontoon)을 인수하기도 했다.

[5] 통신사

통신사는 게임 부문에 진출할 수 있는 다양한 옵션이 있는데, 어떤 옵션을 선택할지는 구체적인 상황별로 매우 다양하다.

- 주요 게임업체와의 파트너십을 통해 고객들에게 독점 게임 출시에 대한 접근권, 통신사 자체 상품 인게임 광고, 인기 게임에 대해 통신사 직접 결제(DCB:direct carrier billing) 서비스를 제공하거나 일부 게임에 대해 요금제의 일부로 고유 접근권을 제공할 수 있다. (예: 네덜란드의 KPN은 아이템에 대한 접근권이 있는 요금제 제공)

- 기존 네트워크 인프라를 활용해 국제 제공 업체와의 파트너십을 통해 클라우드 게임을 제공한다. (예: 엘지 유플러스는 엔비디아와 파트너십 체결, 도이치텔레콤은 100개 이상의 게임 타이틀에 대해 클라우드 게임 서비스 제공)

- 통신사 중 성공적인 사례가 적긴 하지만 자체 게임사업을 추진할 수도 있다. (예: 텔콤셀(Telkomsel)은 인기 대규모 온라인 배틀 아레나이자 FPS 게임인 쉘파이어(Shellfire)를 출시)

- 브랜드를 젊은 고객층에 홍보하기 위해 e스포츠에 투자한다. (예: SK텔레콤은 자체 e스포츠 팀을 구성해 글로벌 토너먼트에서 여러 차례 우승을 기록했으며, 우레두는 중동에서 비슷한 전철을 밟고 있음)

부문에 상관없이 고려해야 할 한 가지 중요한 요인은 관련 투자를 위한 시장의 지리적 요인이다. 중국과 서구 시장이 물론 유망한 후보처럼 보이지만 중동은 두 가지 중요한 요인을 고려할 때 성장 잠재력이 있다. 첫째, 인구통계적으로 게임 콘텐츠를 적극적으로 소비하는 젊고 디지털에 익숙한 고객층이 주를 이룬다. 사우디아라비아 인구 3,500만 명 중 2,350만 명(67%)이 자신을 게임 애호가로 분류한다. 이로 인해 게임뿐 아니라 이 고객들을 겨냥한 브랜드에도 상당한 규모의 시장이 창출된다.

둘째, 게임 산업의 성공적인 정착을 위한 정부 차원의 노력이 상당하다.

- 사우디아라비아의 국부펀드 PIF는 이 부문의 발전을 위해 2022년 30억 달러 이상을 투자했는데, 이는 PIF 산하의 SGG새비게임즈가 M&A에만 사용하기로 한 380억 달러의 일부이다. SGG새비게임즈는 이미 이 펀드를 이용해 게임 개발업체(엠브레이스 그룹 지분 8.1% 인수에 10억 달러, 스코플리 인수에 48억 달러), 세계적인 주요 e스포츠 이벤트 운용사(ESL과 FACEIT에 10억 달러), 중국기업(2억 6,500만 달러 투자로 VSPO최대주주가 됨), 기술기업(빈덱스(Vindex)) 등의 인수를 시작했다. 그 외에도 SGG는 5개 자회사를 통해 다양한 이니셔티브를 진행하고 있다.

- 나인66(Nine66), 게임 개발업체를 위한 전문 서비스 제공 업체

- VOV, 게임 및 e스포츠 경기장 전문 건축기업

- 미드/코어 게임 퍼블리싱 예정 스튜디오

- EFG(ESG FACEIT Group), ESG그룹(ESG과 드림핵(DreamHack))과 FACEIT의 합병을 통해 형성된 e스포츠 토너먼트 대기업

- 새비 게임즈 펀드(Savvy Games Fund), 사우디아라비아에서 개발업체 설립에 주력할 새비 그룹 투자 부문

- 아부다비 게이밍은 아부다비를 게임과 e스포츠의 최고 허브로 만드는 것을 목표로 한다. 전담 법률 제정을 위해 규제당국과 협력하고 기업들에 인프라를 제공한다. 유비소프트(Ubisoft) 및 유니티와 같은 업계 업체들과 파트너십을 맺고, 사내 지원을 제공하며, 야스 게임의 달(Yas Gaming Month)과 같은 행사를 조직해 커뮤니티를 구성하고 있다.

향후 전망

마이크로소프트의 CEO인 사티아 나델라는 ’게임은 모든 플랫폼 전반에 있어 가장 역동적이고 흥미로운 카테고리이다. 우리는 플레이어와 크리에이터를 최우선에 두는 게임의 새로운 시대를 열기 위해 세계 정상급 콘텐츠, 커뮤니티, 클라우드에 적극 투자하고 있다.‘라고 말했다. 게임은 발전 중이고 향후 10년 내로 미디어 산업의 다른 부문들을 능가할 전망이다. 게임 자체도 빠르게 진화하고 있지만, 동시에 다른 미디어와 기술 부문 역시 게임의 다음 특성들로 인해 재편될 것이다.

- 광범위한 잠재 고객(특히 Z세대)에 대한 접근성 및 이들과 소통하는 새로운 방식

- 가치가 높은 IP

- 몰입감 있는 콘텐츠와 스토리텔링

- 다양한 메타버스 및 기타 사용사례의 구현할 수 있게 하는 첨단 기술 스택

BCG의 다음 게임 보고서는 소비자가 비디오 게임에 참여하는 방식을 혁신하고 있는 e스포츠를 집중적으로 다룰 예정이다.

![[기고문] 혁신에는 퇴로가 없다](https://bcgblog.kr/wp-content/uploads/2024/11/Cover-Image_황형준-대표.png)

![[인터뷰] 보스턴컨설팅그룹(BCG) 코리아 송지연 소비재 파트너, “도박판 된 K뷰티 브랜드사업…산업 활황에도 M&A는 부진”](https://bcgblog.kr/wp-content/uploads/2024/11/BCG-송지연-MD-파트너-사진6.jpg)

![[보도자료] BCG 탄소 배출 보고서, “탈탄소 앞장선 기업 매출 7% 늘어…선순환 사이클 확인”](https://bcgblog.kr/wp-content/uploads/2024/09/이미지-BCG-탈탄소화-보고서.jpg)